更新日:2025年3月10日

市民税・県民税は「均等割」と「所得割」から構成されます。

「均等割」…一定の所得のある方に4,000円が課税されます。

「所得割」…所得の多さに応じて課税されます。

所得割の計算をするうえでの基礎となるものは所得金額です。

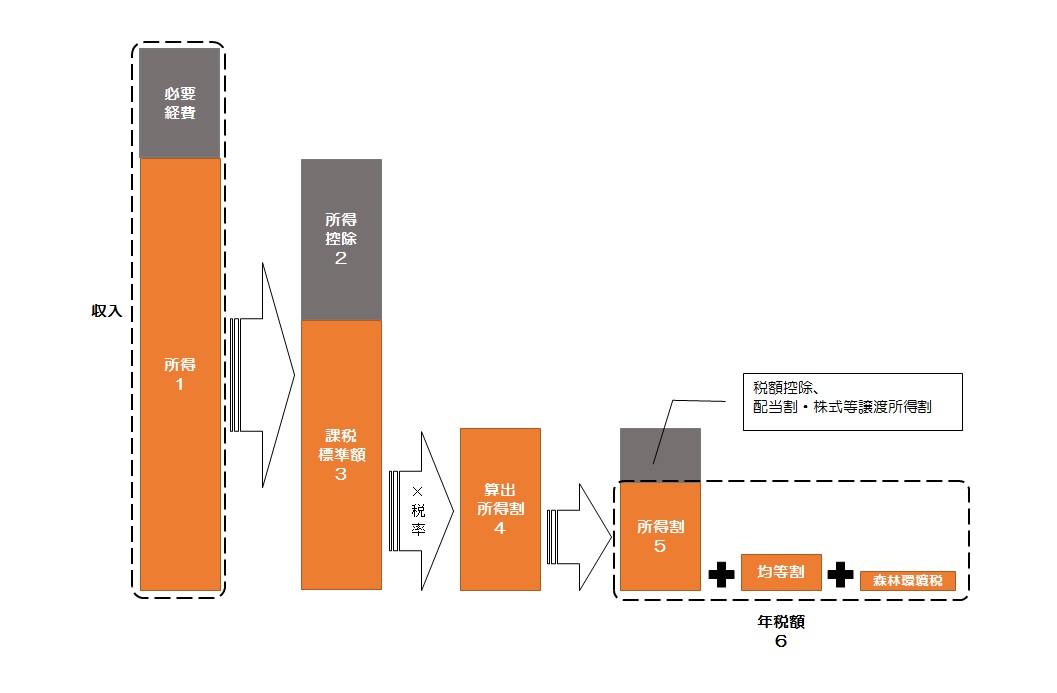

税額計算の流れ

市民税・県民税の税額は次の流れで計算されます。

注:分離課税の所得がある場合は計算方法が異なります。

- 収入から所得を求めます

- 所得控除の合計を算出します

- 所得から所得控除の合計を差し引いて課税標準額を算出します

- 課税標準額に税率をかけます

- 所得割から税額控除、配当割・株式等譲渡所得割を差し引きます

- 所得割と均等割を合算します(さらに森林環境税を合計してその年度の年税額を算出します)

1.収入から所得を求めます

所得は収入から必要経費を差し引いて計算されます。

注:扶養家族がいる場合等、一定の条件によっては所得控除額にかかわらず市民税・県民税がかからない場合があります。(「市民税・県民税・森林環境税について」の「市民税・県民税・森林環境税がかからない人」を参照)

所得の種類は下表の10種類に区分されます。

| 所得の種類 | 所得金額の算出方法 | |

|---|---|---|

| 給与所得 | 給料、賃金、賞与など | 表1【給与所得の求め方】参照 |

| 雑所得 | 公的年金等の所得 公的年金等とは、国民年金、厚生年金、恩給等をいいます。 なお障害年金や遺族年金は非課税扱いとなり、所得には含めません。 |

表2【公的年金等に係る雑所得の求め方】参照 |

| 生命保険契約等に基づく年金、副業的な原稿料、講演料など、他にあてはまらない所得 | 収入金額-必要経費 | |

| 不動産所得 | 地代、家賃、権利金など | 収入金額-必要経費 |

| 事業所得 | 小売業、農業、サービス業、医師、外交員報酬などから生じる所得 | 収入金額-必要経費 |

| 配当所得 | 株式や出資の配当など | 収入金額-株式などの元本取得のために要した負債の利子 |

| 一時所得 | クイズの賞金、競馬の払戻金、生命保険の一時金や損害保険の満期返戻金など | 収入金額-その収入を得るために支出した金額-特別控除額(最高50万円) 課税の対象は、一時所得の2分の1です。 |

| 利子所得 | 公債、社債などの利子 | 収入金額=所得金額 |

| 譲渡所得 | 土地、家屋、機械、ゴルフ会員権などの資産を売った場合 | 収入金額-(取得費+譲渡費用)-特別控除額 |

| 山林所得 | 山林の伐採又は譲渡による所得 | 収入金額-必要経費-特別控除額 |

| 退職所得 | 退職金など | (収入金額-退職所得控除額)×2分の1 |

表1【給与所得の求め方】(令和3年度以降)

| 給与収入額(A) | 所得金額 |

|---|---|

| 1円から55万999円 | 0円 |

| 55万1,000円から161万8,999円 | (A)-55万円 |

| 161万9,000円から161万9,999円 | 106万9,000円 |

| 162万円から162万1,999円 | 107万円 |

| 162万2,000円から162万3,999円 | 107万2,000円 |

| 162万4,000円から162万7,999円 | 107万4,000円 |

| 162万8,000円から179万9,999円 | (A)÷4,000(小数点以下切り捨て)×4,000×60%+10万円 |

| 180万円から359万9,999円 | (A)÷4,000(小数点以下切り捨て)×4,000×70%-8万円 |

| 360万円から659万9,999円 | (A)÷4,000(小数点以下切り捨て)×4,000×80%-44万円 |

| 660万円から849万9,999円 | (A)×90%-110万円 |

| 850万円から | (A)-195万円 |

注:上表は特定支出の控除の特例を受ける場合を除きます。

(例)給与収入5,124,569円の場合

5,124,569÷4,000=1,281.14 小数点以下切り捨て

=1,281

1,281×4,000=5,124,000

5,124,000×80%=4,099,200

4,099,200-440,000=3,659,200

3,659,200円が給与所得となります。

表2【公的年金等に係る雑所得の求め方】(令和3年度以降)

| 受給者の年齢 | 収入金額(B) | 【公的年金等雑所得以外の所得に係る合計所得金額】 | ||

|---|---|---|---|---|

| 1,000万円以下 | 1,000万円超2,000万円以下 | 2,000万円超 | ||

| 65歳以上 | 330万円未満 | (B)-110万円 | (B)-100万円 | (B)-90万円 |

| 330万円以上410万円未満 | (B)×75%-27万5,000円 | (B)×75%-17万5,000円 | (B)×75%-7万5,000円 | |

| 410万円以上770万円未満 | (B)×85%-68万5,000円 | (B)×85%-58万5,000円 | (B)×85%-48万5,000円 | |

| 770万円以上1,000万円未満 | (B)×95%-145万5,000円 | (B)×95%-135万5,000円 | (B)×95%-125万5,000円 | |

| 1,000万円以上 | (B)-195万5,000円 | (B)-185万5,000円 | (B)-175万5,000円 | |

| 65歳未満 | 130万円未満 | (B)-60万円 | (B)-50万円 | (B)-40万円 |

| 130万円以上410万円未満 | (B)×75%-27万5,000円 | (B)×75%-17万5,000円 | (B)×75%-7万5,000円 | |

| 410万円以上770万円未満 | (B)×85%-68万5,000円 | (B)×85%-58万5,000円 | (B)×85%-48万5,000円 | |

| 770万円以上1,000万円未満 | (B)×95%-145万5,000円 | (B)×95%-135万5,000円 | (B)×95%-125万5,000円 | |

| 1,000万円以上 | (B)-195万5,000円 | (B)-185万5,000円 | (B)-175万5,000円 | |

(例)65歳以上で公的年金収入2,345,678円の場合

2,345,678-1,100,000=1,245,678

1,245,678円が雑所得になります。

2.所得控除の合計を算出します

基礎控除や扶養控除、支払った社会保険料など、所得から控除される金額で12種類あります。控除の種類と控除額はこちらを参照してください。

3.所得から所得控除の合計を差し引いて課税標準額を算出します

1で求めた所得の合計から2で求めた所得控除の合計を差し引いて課税標準額を算出します。(1,000円未満切り捨て)4.課税標準額に税率をかけます

3で求めた課税標準額にそれぞれ税率をかけて所得割を求めます。市民税と県民税に分けて計算します。

| 所得割の税率(一律10%) | ||

| 内訳 | 市民税 | 6% |

| 県民税 | 4% | |

5.所得割から税額控除、配当割・株式等譲渡所得割を差し引きます

4で算出した所得割額から税額控除、配当割・株式等譲渡所得割を差し引いて100円未満を切り捨てます。税額控除の種類と控除額の算出方法はこちらを参照してください。

配当割・株式等譲渡所得割はこちらを参照してください。

6.所得割と均等割を合算します

5で算出した所得割に均等割を合算した金額が市民税・県民税です。

| 均等割の金額(一律) | |

| 市民税 | 3,000円 |

| 県民税 | 1,000円 |

注:令和5年度以前の均等割 市民税3,500円県民税1,500円合計5,000円

令和6年度以降は市民税・県民税に国税の森林環境税(一律1,000円)を合計した金額がその年度の年税額となります。

市民税・県民税の具体的な計算方法

こちらでは、A家を例に具体的な市民税・県民税の計算方法を見ていきましょう。

A家の状況は以下のとおりとし、夫の市民税・県民税を計算していきます。

収入

- 夫48歳 前年給与収入543万円

- 妻45歳 前年給与収入80万円(パート)

- 子20歳 収入なし(学生)

- 子17歳 収入なし(学生)

所得控除

- 社会保険料:55万円

- 一般生命保険料支払額(新契約):3万円

- 一般生命保険料支払額(旧契約):3万円

- 介護医療保険料支払額:4万円

- 個人年金保険料支払額(旧契約):7万円

- 地震保険料支払額:2万円

- 配偶者控除:33万円

- 扶養控除(一般扶養):33万円、(特定扶養):45万円

- 基礎控除:43万円

1.収入から所得を求めます

A家の夫の給与収入から給与所得を計算します。注:表1【給与所得の求め方】を参照

給与収入543万円÷4,000(小数点以下切り捨て)×4,000×80%-44万円=390万2,400円

2.所得控除の合計を算出します

A家の夫の各控除額は以下のとおりです。

各種控除の種類と控除額はこちらを参照してください。

| 種類 | 支払額 | 控除額 | 計算方法 | ||||

|---|---|---|---|---|---|---|---|

| 社会保険料 | 55万円 | 55万円 | 支払額の全額 | ||||

| 生命 保険料 |

一般生命保険料 | 新契約 | 3万円 | 2万1,000円 | 一般生命保険料の控除額 2万1,000円+2万2,500円=4万3,500円(限度額超過) よって2万8,000円(限度額) |

生命保険料控除の控除額 一般生命保険料2万8,000円+介護医療保険料2万4,000円+個人年金保険料3万5,000円=8万7,000円(限度額超過) よって7万円(限度額) |

3万円×2分の1+6,000円=2万1,000円 |

| 旧契約 | 3万円 | 2万2,500円 | 3万円×2分の1+7,500円=2万2,500円 | ||||

| 介護医療保険料 | 4万円 | 2万4,000円 | (新契約の計算式を使用) 4万円×4分の1+1万4,000円=2万4,000円 |

||||

| 個人年金保険料 | 新契約 | 支払いなし | - | 個人年金保険料の控除額 0円+3万5,000円=3万5,000円 |

- | ||

| 旧契約 | 7万円 | 3万5,000円 | 7万円×4分の1+1万7,500円=3万5,000円 | ||||

| 地震保険料 | 2万円 | 1万円 | 支払額×2分の1 | ||||

| 配偶者控除 | - | 33万円 | - | ||||

| 扶養控除 | 一般扶養 | - | 33万円 | - | |||

| 特定扶養 | - | 45万円 | - | ||||

| 基礎控除 | - | 43万円 | - | ||||

| 合計 | 217万円 | ||||||

3.所得から所得控除の合計を差し引いて課税標準額を算出します

1で求めた所得から2の所得控除の合計を差し引きます。

390万2,400円-217万円=173万2,000円... 課税標準額(1,000円未満切り捨て)

4.課税標準額に税率をかけます

3で求めた課税標準額に市民税と県民税に分けて税率をかけます。

税率:一律10%(市民税6%・県民税4%)

173万2,000円×6%=10万3,920円...市民税税額控除前所得割額

173万2,000円×4%=6万9,280円...県民税税額控除前所得割額

5.所得割から税額控除、配当割・株式等譲渡所得割を差し引きます

税額控除、配当割・株式等譲渡所得割のうち、A家は調整控除のみ該当します。

税額控除の種類と控除額の算出方法はこちらを参照してください。

配当割額・株式等譲渡割額はこちらを参照してください。

調整控除の金額を求めます

A家の夫の人的控除の差の合計額を求めます

人的控除の差 5万円(配偶者控除)+5万円(扶養控除一般)+18万円(扶養控除特定)+5万円(基礎控除)=33万円 (合計額)

調整控除の計算

3で求めた課税標準額が200万円以下のため(1)と(2)のいずれか小さい額を選択します。

(1)課税標準:173万2,000円

(2)人的控除の差の合計:33万円

小さい額に5%(市民税3%・県民税2%)をかけます。

市民税と県民税に分けて計算します。

33万円×3%=9,900円...市民税調整控除

33万円×2%=6,600円...県民税調整控除

所得割から調整控除を差し引きます

4で求めた所得割額から調整控除額を差し引き、100円未満を切り捨てます。

市民税と県民税に分けて計算したものを合算します。

<A家の夫の市民税・県民税の所得割額>

市民税10万3,920円-9,900円=9万4,000円

県民税6万9,280円-6,600円=6万2,600円

9万4,000円+6万2,600円=15万6,600円...市民税・県民税所得割額

6.所得割と均等割を合算します

市民税・県民税は、市民税・県民税均等割額と市民税・県民税所得割額とで構成されるため、最後に二つを足し合わせます。

市民税3,000円県民税1,000円合計4,000円...均等割額 注:均等割額は一律です。

<A家の夫の市民税・県民税>

15万6,600円+4,000円=16万600円

市民税・県民税に国税の森林環境税(一律1,000円)を合計した金額がその年度の年税額です。

16万600円+1,000円=16万1,600円

このページに関する問い合わせ先

市民税課

住所:〒340-8550 草加市高砂1丁目1番1号

個人課税係 電話番号:048-922-1042 ファクス番号:048-920-1502

法人諸税係 電話番号:048-922-1049 ファクス番号:048-920-1502