更新日:2021年11月16日

基礎控除の見直し

- 基礎控除が一律10万円引き上げられます。

- 合計所得金額が2,400万円を超える場合、その金額に応じて控除額が減少し、2,500万円を超えると適用されなくなります。

| 合計所得金額 | 基礎控除額 | |

|---|---|---|

| 改正後 | 改正前 | |

| 2,400万円以下 | 43万円 | 33万円 (所得制限なし) |

| 2,400万円超2,450万円以下 | 29万円 | |

| 2,450万円超2,500万円以下 | 15万円 | |

| 2,500万円超 | 適用なし | |

給与所得控除の見直し

- 給与所得控除額が一律10万円引き下げられます。

- 給与所得控除の上限額が適用される給与等の収入金額が850万円、その上限額が195万円にそれぞれ引き下げられます。

注:子育てや介護に対して配慮する観点から、所得金額調整控除の措置があります。

改正後

| 収入額 | 所得額(算定式) | |

|---|---|---|

| 1円から55万999円 | 0円 | |

| 55万1,000円から161万8,999円 | 収入額-55万円 | |

| 161万9,000円から161万9,999円 | 106万9,000円 | |

| 162万円から162万1,999円 | 107万円 | |

| 162万2,000円から162万3,999円 | 107万2,000円 | |

| 162万4,000円から162万7,999円 | 107万4,000円 | |

| 162万8,000円から179万9,999円 | 収入額÷4,000(小数点以下切り捨て)×4,000×60%+10万円 | |

| 180万円から359万9,999円 | 収入額÷4,000(小数点以下切り捨て)×4,000×70%-8万円 | |

| 360万円から659万9,999円 | 収入額÷4,000(小数点以下切り捨て)×4,000×80%-44万円 | |

| 660万円から849万9,999円 | 収入額×90%-110万円 | |

| 850万円以上 | 収入額-195万円 | |

改正前

| 収入額 | 所得額(算定式) | |

|---|---|---|

| 1円から65万999円 | 0円 | |

| 65万1,000円から161万8,999円 | 収入額-65万円 | |

| 161万9,000円から161万9,999円 | 96万9,000円 | |

| 162万円から162万1,999円 | 97万円 | |

| 162万2,000円から162万3,999円 | 97万2,000円 | |

| 162万4,000円から162万7,999円 | 97万4,000円 | |

| 162万8,000円から179万9,999円 | 収入額÷4,000(小数点以下切り捨て)×4,000×60% | |

| 180万円から359万9,999円 | 収入額÷4,000(小数点以下切り捨て)×4,000×70%-18万円 | |

| 360万円から659万9,999円 | 収入額÷4,000(小数点以下切り捨て)×4,000×80%-54万円 | |

| 660万円から999万9,999円 | 収入額×90%-120万円 | |

| 1000万円以上 | 収入額-220万円 | |

よくある質問:昨年より住民税は高くなるのでしょうか。

給与所得控除額が10万円引き下げられますが、同時に基礎控除額が10万円引き上げられるため給与収入が昨年と同額の場合、住民税額は変わりません。ただし、給与収入が850万円以上の場合はこの限りではありません。

注:収入が給与のみで所得から差し引かれる金額(所得控除)が昨年と同額の前提です。

公的年金等控除の見直し

- 公的年金等控除額が一律10万円引き下げられます。

- 公的年金等の収入金額が1,000万円を超える場合、控除額は195万5,000円が上限とされます。

- 公的年金等に係る雑所得以外の合計所得金額が1,000万円を超え2,000万円以下の場合には一律10万円、2,000万円を超える場合には一律20万円が上記1・2の見直し後の控除額から引き下げられます。

改正後

| 受給者の年齢 | 収入金額 | 【公的年金等雑所得以外の所得に係る合計所得金額】1,000万円以下 | 【公的年金等雑所得以外の所得に係る合計所得金額】1,000万円超2,000万円未満 | 【公的年金等雑所得以外の所得に係る合計所得金額】 2,000万円以上 |

|---|---|---|---|---|

| 65歳以上 | 330万円未満 | 収入金額-110万円 | 収入金額-100万円 | 収入金額-90万円 |

| 330万円以上410万円未満 | 収入金額×75%-27万5,000円 | 収入金額×75%-17万5,000円 | 収入金額×75%-7万5,000円 | |

| 410万円以上770万円未満 | 収入金額×85%-68万5,000円 | 収入金額×85%-58万5,000円 | 収入金額×85%-48万5,000円 | |

| 770万円以上1,000万円未満 | 収入金額×95%-145万5,000円 | 収入金額×95%-135万5,000円 | 収入金額×95%-125万5,000円 | |

| 1,000万円以上 | 収入金額-195万5,000円 | 収入金額-185万5,000円 | 収入金額-175万5,000円 | |

| 65歳未満 | 130万円未満 | 収入金額-60万円 | 収入金額-50万円 | 収入金額-40万円 |

| 130万円以上410万円未満 | 収入金額×75%-27万5,000円 | 収入金額×75%-17万5,000円 | 収入金額×75%-7万5,000円 | |

| 410万円以上770万円未満 | 収入金額×85%-68万5,000円 | 収入金額×85%-58万5,000円 | 収入金額×85%-48万5,000円 | |

| 770万円以上1,000万円未満 | 収入金額×95%-145万5,000円 | 収入金額×95%-135万5,000円 | 収入金額×95%-125万5,000円 | |

| 1,000万円以上 | 収入金額-195万5,000円 | 収入金額-185万5,000円 | 収入金額-175万5,000円 |

改正前

| 受給者の年齢 | 収入額 | 所得額(算定式) |

|---|---|---|

| 65歳以上 | 330万円未満 | 収入金額-120万円 |

| 330万円以上410万円未満 | 収入金額×75%-37万5,000円 | |

| 410万円以上770万円未満 | 収入金額×85%-78万5,000円 | |

| 770万円以上 | 収入金額×95%-155万5,000円 | |

| 65歳未満 | 130万円未満 | 収入金額-70万円 |

| 130万円以上410万円未満 | 収入金額×75%-37万5,000円 | |

| 410万円以上770万円未満 | 収入金額×85%-78万5,000円 | |

| 770万円以上 | 収入金額×95%-155万5,000円 |

よくある質問:昨年より住民税は高くなるのでしょうか。

公的年金等控除額が10万円引き下げられますが、同時に基礎控除額が10万円引き上げられるため年金収入が昨年と同額の場合、住民税額は変わりません。ただし、年金収入が1,000万円を超えるまたは、公的年金等に係る雑所得以外の合計所得金額が1,000万円を超える方の場合はこの限りではありません。

注:収入が年金のみで所得から差し引かれる金額(所得控除)が昨年と同額の前提です。

所得金額調整控除の創設

下記に該当する場合は、給与所得から所得金額調整控除額が控除されます。

1.給与等の収入金額が850万円を超え、次の(1)から(3)のいずれかに該当する場合

- (1)本人が特別障害者に該当する

- (2)年齢23歳未満の扶養親族を有する

- (3)特別障害者である同一生計配偶者もしくは扶養親族を有する

所得金額調整控除額={給与等の収入額(1,000万円を超える場合は1,000万円)-850万円}×10%

計算例

給与収入950万円で本人が特別障害に該当する方の場合

(給与収入950万円-850万円)×10%=10万円

給与収入950万円-給与所得控除195万円=755万円-10万円=給与所得745万円

2.給与所得控除後の給与等の金額及び公的年金等に係る雑所得の金額があり、給与所得控除後の給与等の金額と公的年金等に係る雑所得の金額の合計額が10万円を超える場合

所得金額調整控除額={給与所得控除後の給与等の金額(10万円を超える場合は10万円)+公的年金等に係る雑所得の金額

(10万円を超える場合は10万円)}-10万円

計算例

給与所得100万円、年金所得30万円の場合

給与所得10万円(上限10万円)+年金所得10万円(上限10万円)-10万円=10万円

給与所得100万円-10万円=給与所得90万円

注:1.の控除がある場合は、1.の控除後の金額から控除します。

調整控除の見直し

合計所得金額が2,500万円を超える場合、調整控除が適用されません。

各種の所得金額の要件等の見直し

給与所得控除・公的年金等控除の改正に伴い、非課税基準や扶養親族等の合計所得金額要件などの各種の所得金額の要件等が見直されました。

| 要件等 | 改正後 | 改正前 |

|---|---|---|

| 同一生計配偶者及び扶養親族の合計所得金額要件 | 合計所得金額48万円以下 | 合計所得金額38万円以下 |

| 配偶者特別控除に係る配偶者の合計所得金額要件 | 合計所得金額48万円超133万円以下 | 合計所得金額38万円超123万円以下 |

| 勤労学生控除の合計所得金額要件 | 合計所得金額75万円以下 | 合計所得金額65万円以下 |

| 非課税措置(障害者・未成年・寡婦又はひとり親)の合計所得金額要件 | 合計所得金額135万円以下 | 合計所得金額125万円以下 |

| 均等割の非課税限度額の合計所得金額 | 同一生計配偶者又は扶養親族を有しない場合 合計所得金額が31万5,000円+10万円 |

同一生計配偶者又は扶養親族を有しない場合 合計所得金額が31万5,000円 |

| 同一生計配偶者又は扶養親族を有する場合 合計所得金額が 31万5,000円×(本人+同一生計配偶者+扶養親族数)+18万9,000円+10万円 |

同一生計配偶者又は扶養親族を有する場合 合計所得金額が 31万5,000円×(本人+同一生計配偶者+扶養親族数)+18万9,000円 |

|

| 所得割の非課税限度額の総所得金額等 | 同一生計配偶者又は扶養親族を有しない場合 総所得金額が35万円+10万円 |

同一生計配偶者又は扶養親族を有しない場合 総所得金額が35万円 |

| 同一生計配偶者又は扶養親族を有する場合 総所得金額が 35万円×(本人+同一生計配偶者+扶養親族数)+32万円+10万円 |

同一生計配偶者又は扶養親族を有する場合 総所得金額が 35万円×(本人+同一生計配偶者+扶養親族数)+32万円 |

|

| 雑損控除に係る親族の総所得金額等要件 | 総所得金額48万円以下 | 総所得金額38万円以下 |

| 家内労働者等の事業所得等の所得計算の特例について、必要経費に算入する金額の最低保障額 | 55万円 | 65万円 |

注:平成31年度の税制改正により、令和3年度より寡婦、寡夫に加えて単身児童扶養者(児童扶養手当を受給している18歳以下の児童の父又は母)で合計所得金額135万円以下の者に対して個人住民税の人的非課税措置を適用することとされましたが、令和2年度税制改正により単身児童扶養者に限らず寡婦とひとり親を対象とすることとされました。

ひとり親に対する非課税措置の創設

婚姻歴や性別にかかわらず、生計を同じとする子(総所得金額等が48万円以下)を有するひとり親の方で、前年の合計所得金額が135万円以下である場合は、非課税の対象となります。

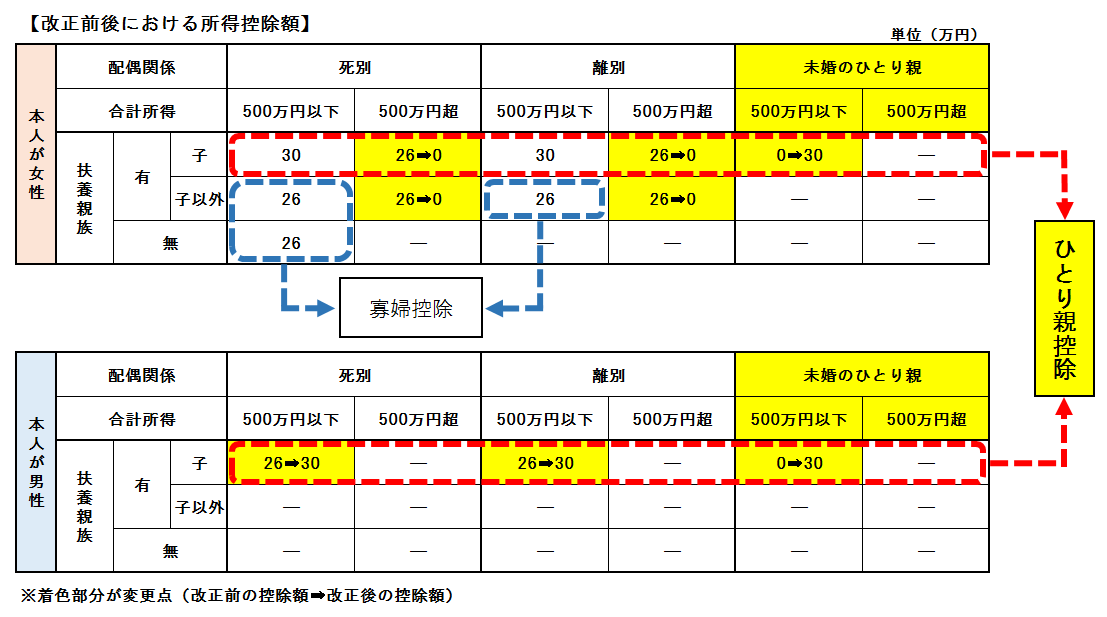

ひとり親控除の適用

すべてのひとり親家庭に対して公平な税制支援を行う観点から、婚姻歴や性別にかかわらず、生計を同じとする子(総所得金額等が48万円以下)を有する「寡婦・寡夫・新たに控除対象となる未婚のひとり親」に対して、同一の「ひとり親控除」(控除額30万円)が適用されます。

上記以外の寡婦については、引き続き寡婦控除(控除額26万円)が適用されますが、ひとり親控除・寡婦控除ともに、所得制限(合計所得金額が500万円以下)が設けられます。

注:ひとり親控除・寡婦控除のいずれについても、住民票の続柄に「夫(未届)」「妻(未届)」などの記載がある方は対象外となります。

指定行事の中止等により生じた入場料金等払戻請求権を放棄した場合の寄附金税額控除(新型コロナウイルス感染症関係)

新型コロナウイルス感染症に関する政府の自粛要請を受けて中止等された文化芸術・スポーツイベントについて、チケット代の払戻しを受けない(放棄する)ことを選択した場合に、寄附金とみなして寄附金税額控除を受けることができることとされました。

詳しくは指定行事の中止等により生じた入場料金等払戻請求権を放棄した場合の寄附金税額控除についてをご覧ください。

住宅ローン減税の適用要件の緩和(新型コロナウイルス感染症関係)

新型コロナウイルス感染症の影響により入居が遅れた方について、住宅ローン控除の適用要件を緩和する措置がされました。

次に掲げる要件をすべて満たす場合は控除期間の延長が適用されます。

【要件】

- 新型コロナウイルス感染症の影響によって、新築した住宅等への居住開始が遅れたこと

- 一定の期間(新築の場合は令和2年9月末、それ以外の場合は令和2年11月末)までに新築した住宅等に係る契約を行っていること

- 令和3年12月末までに新築した住宅等に居住開始していること

このページに関する問い合わせ先

市民税課

住所:〒340-8550 草加市高砂1丁目1番1号

個人課税係 電話番号:048-922-1042 ファクス番号:048-920-1502

法人諸税係 電話番号:048-922-1049 ファクス番号:048-920-1502